以下の3つのコンテンツを通じて、

お客さまにとって有益な「60歳以降の資産形成に関する情報」をお伝えします。

定年を迎え薔薇色のセカンドライフに思いを馳せるシンスケ。

しかしその矢先、シンスケの破産通知を持った孫のオサムが西暦2050年からタイムマシンでやってきた。

未来から来た孫と学ぶこれからのマネープラン。シンスケは未来を変えることができるのか。

企業型DCの資産はどうする?

企業型DCの資産はどうする?

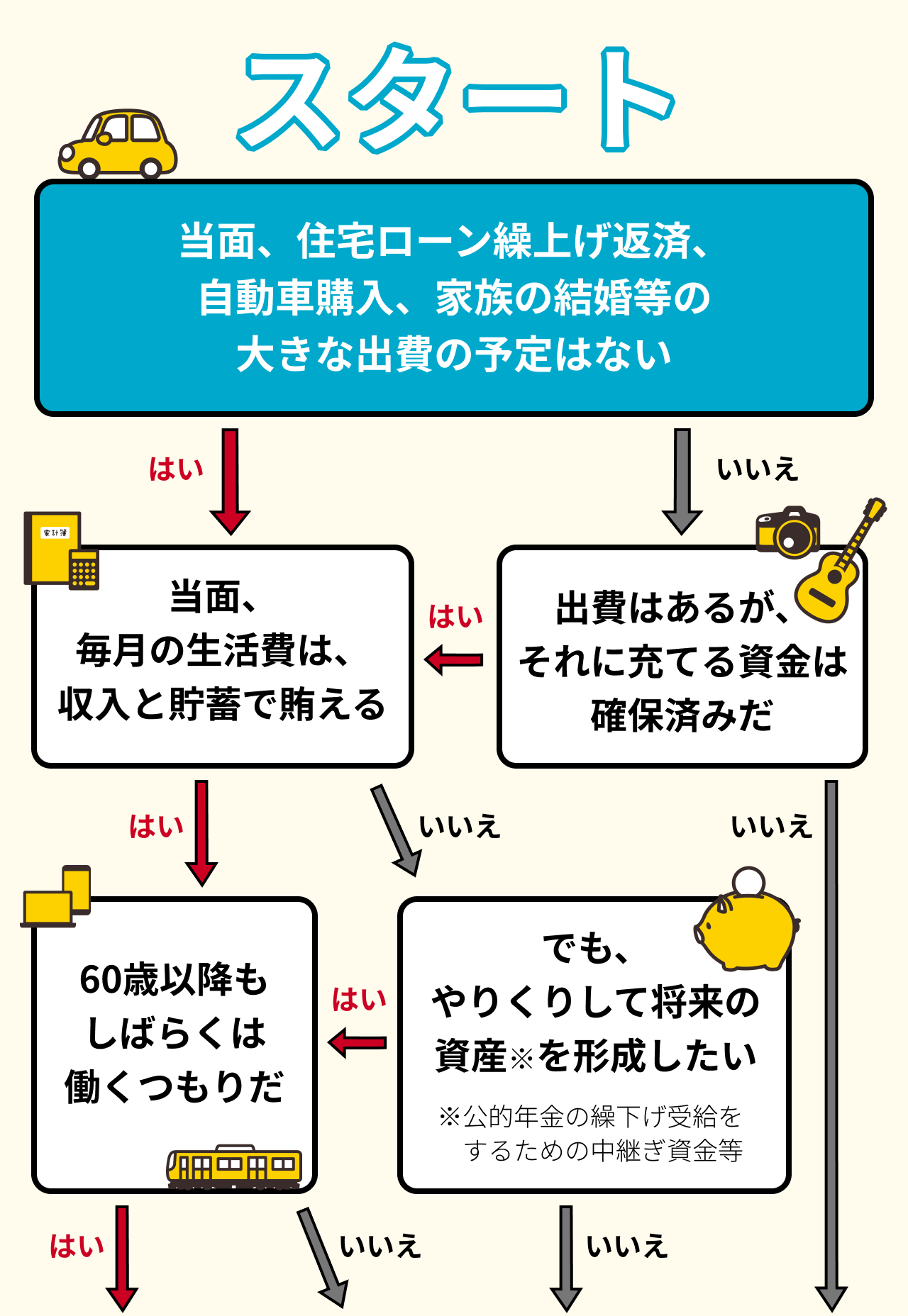

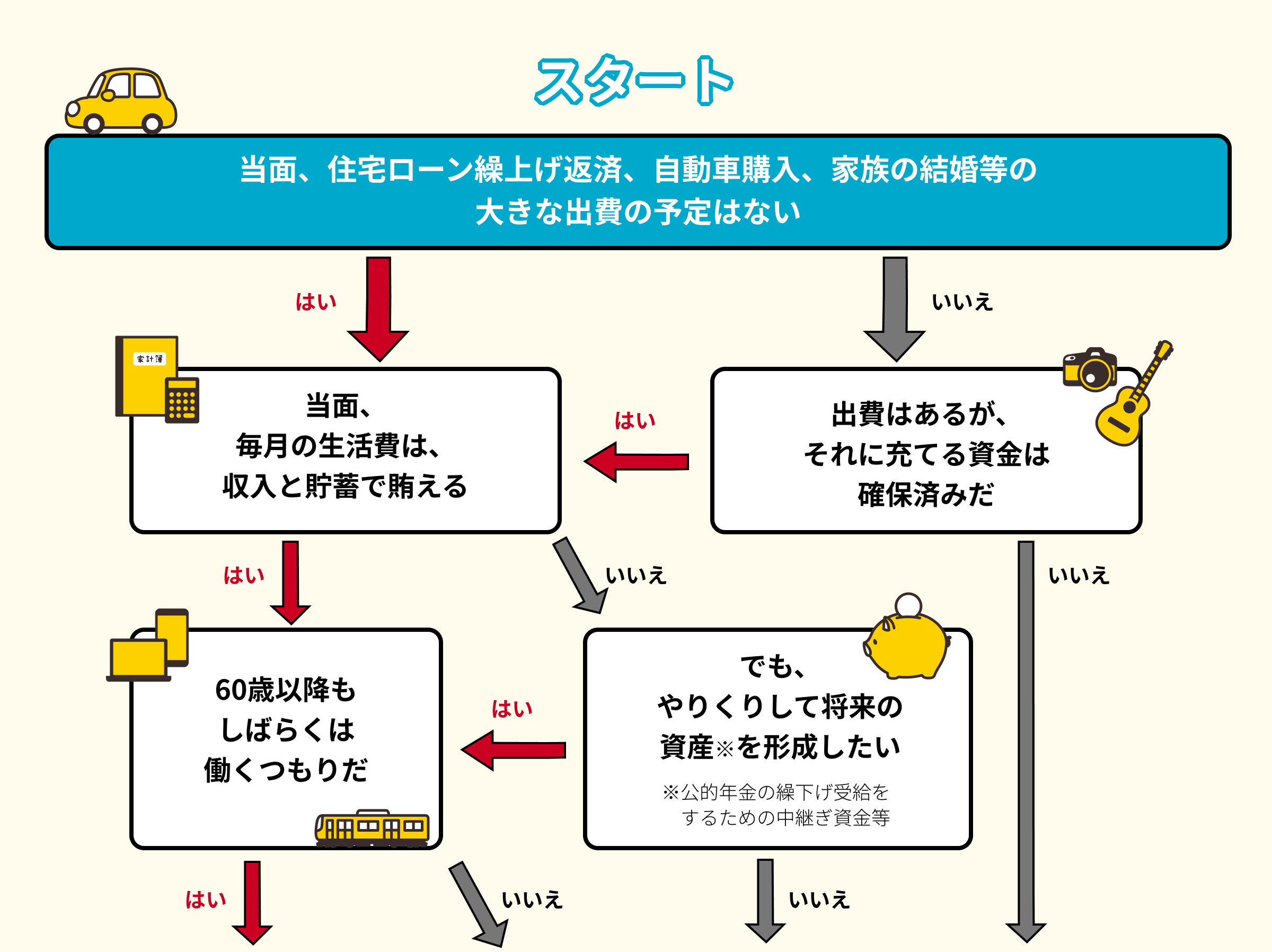

最大5つの質問に答えて、自分にあったタイプを診断しましょう!

60歳以降もお仕事を続けられる方※は、個人型確定拠出年金(iDeCo)に加入できます。

※ 国民年金の第2号被保険者となる方

iDeCo掛金は生命保険料などと同じように所得控除(小規模企業共済等掛金控除)の対象となり、年末調整や確定申告により還付を受けることができ、税負担を軽減することができます。

iDeCo加入期間は退職所得控除の計算に反映され、

60歳から65歳までの5年間iDeCoに加入した場合、5年分の退職所得控除を増やすことができ、税負担を軽減することができます。

メリット❶の所得控除により、

1年間の所得税と住民税の税負担が

約26万円約21万9千円に軽減

メリット❷の退職所得控除枠の

拡大により、65歳以降にDC(1,538万円)を受け取る際、税負担が約129万7千円約94万4千円

に軽減

メリット❶の所得控除により、

1年間の所得税と住民税の税負担が

約26万円約23万3千円に軽減

メリット❷の退職所得控除枠の

拡大により、65歳以降にDC(790万円)を受け取る際、税負担が約15万8千円0円

に軽減

メリット❶の所得控除により、

1年間の所得税と住民税の税負担が

約26万円約25万1千円に軽減

メリット❶の所得控除により、

1年間の所得税と住民税の税負担が

約26万円約21万9千円に軽減

メリット❷の退職所得控除枠の拡大により、65歳以降にDC(1,538万円)を受け取る際、税負担が約129万7千円約94万4千円に軽減

メリット❶の所得控除により、

1年間の所得税と住民税の税負担が

約26万円約23万3千円に軽減

メリット❷の退職所得控除枠の拡大により、65歳以降にDC(790万円)を受け取る際、税負担が約15万8千円0円に軽減

メリット❶の所得控除により、

1年間の所得税と住民税の税負担が

約26万円約25万1千円に軽減

iDeCoの申し込みはコチラから!

※ このウェブサイトは、情報提供を目的として作成したものです。記載内容や各コンテンツは、弊社が信頼できると判断した各種データに基づき作成していますが、その正確性、確実性を保証するものではありません。また、作成時点の法令に基づいて作成しています。今後の法令等の改正により変更になる可能性がありますのでご留意ください。(2025年10月1日現在)